Polacy zbankrutowali z kredytami na miliard złotych

Niemal 1 miliard złotych, tylko w bankach wyniosły zobowiązania osób, które ogłosiły upadłość konsumencką w latach 2015 i 2016 r. Przeciętny dług kredytowy osoby bankrutującej w 2016 r. prawie 181 tys. zł, a w 2015 r. 232 tys. zł – wynika z danych BIK oraz BIG InfoMonitor. Co czwarta bankrutująca osoba nie miała kredytów wcale.

W 2016 r. upadłość konsumencką ogłosiło 4450 osób, niemal dwukrotnie więcej niż w pierwszym roku obowiązywania zliberalizowanego prawa o upadłości konsumenckiej, kiedy to liczba ta sięgnęła 2113*.

- Jak sprawdziliśmy, same bankowe zaległości osób, które zbankrutowały w latach 2015 i 2016 wyniosły 980,2mln zł**. Ponad 408 mln zł przypadło na 2015 r., a 572 mln zł na 2016 r. – informuje Sławomir Grzelczak, prezes BIG InfoMonitor. - Największy udział w tej dwuletniej puli mają kredyty mieszkaniowe - 60 proc., choć najczęściej upadłość ogłaszają posiadający wyłącznie kredyty na konsumpcję – dodaje Sławomir Grzelczak.

W minionym roku wyłącznie z kredytami konsumpcyjnymi po ostateczność jaką jest upadłość sięgnęło prawie 57 proc. osób. Kolejnych blisko 26 proc. nie miało jakichkolwiek zobowiązań w bankach - wynika z analizy Biura Informacji Kredytowej i BIG InfoMonitor. W przypadku tych osób może wchodzić w grę nadmierne zadłużenie konsumpcyjne w niebankowych firmach pożyczkowych oraz zaległości z tytułu różnego rodzaju płatności pozakredytowych, a także zobowiązań w ZUS czy Urzędach Skarbowych, pozostałe po prowadzonej wcześniej firmie.

Mimo, zastrzeżenia w ustawie, że wniosek o ogłoszenie upadłości osoby uprzednio prowadzącej działalność gospodarczą, która w stosownym czasie nie złożyła wniosku o upadłość firmy może zostać oddalony i nie będzie ona mogła ogłosić upadłości konsumenckiej, sądy ze względów słuszności lub humanitarnych mogą postępowanie upadłościowe przeprowadzić.

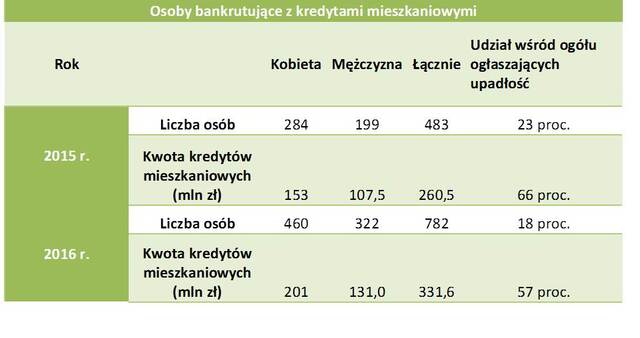

Kredyty mieszkaniowe, które pod względem wartości dominują, miało wśród bankrutujących w 2016 r., niecałe 18 proc. osób. - 4,4 proc. posiadało wyłącznie zadłużenie mieszkaniowe, a 13,2 proc. poza kredytami na nieruchomości spłacało też konsumpcyjne.

Prawie 600 mln zł stanowią kredyty mieszkaniowe

Choć kwota kredytów osób bankrutujących rośnie z roku na rok to średnia zaległość jednej osoby znacząco się obniżyła – z 230 709 zł w 2015 r. spadła w 2016 r. do 180 876 zł, czyli o niemal 50 tys. zł.

Powód? Znacznie niższy odsetek bankrutujących z kredytami mieszkaniowymi. Gdy w pierwszym roku prawie co czwarta ogłaszająca upadłość osoba (23 proc.) miała kredyt mieszkaniowy, to w 2016 r. odsetek ten wyniósł 18 proc. Można również zaobserwować, że w pierwszej fali orzeczeń dotyczących upadłości konsumenckiej, bankrutowały osoby z wyższymi kwotami kredytów mieszkaniowych. Średnie zadłużenie z tytułu kredytu mieszkaniowego w 2015 r. przekraczało 539 tys. zł, wobec 424 tys. zł w 2016 r. Co nie zmienia faktu, że kwota ta wciąż mocno odstaje od rynkowej średniej pożyczanej na mieszkanie. Według danych raportu AMRON- SARFiN od lat Polacy pożyczają na ten cel ok. 210-220 tys. zł. Jedną z przyczyn wysokiego poziomu długów z tytułu kredytów mieszkaniowych jest jednak liczba tych kredytów. Na 1265 bankrutujące w latach 2015-2016 osoby z zadłużeniem na mieszkanie: 1 036 miało jeden kredyt, 188 – dwa, a 39 - od trzech do sześciu. W ostatnim przypadku, posiadających od trzech do sześciu kredytów mieszkaniowych, zadłużenie z tego tytułu warte było przeciętnie 1,1 mln zł.

Dominującą walutą w kredytach mieszkaniowym osób bankrutujących w minionych dwóch latach jest złoty. Zadłużenie w rodzimej walucie stanowiło 69 proc., 28 proc. były to kredyty frankowe, a niecałe 3 proc. w euro.

Sumy zaległości osób posiadających wyłącznie kredyty konsumpcyjne to średnio na osobę 84 732 zł w 2015 r. i 82 190 zł w 2016 r.

Portret bankruta

Kto najczęściej ogłasza upadłość? Kobieta, która ma niewiele ponad 49 lat oraz dwa do czterech kredytów konsumpcyjnych, zamieszkująca w województwie mazowieckim – wynika z danych BIG InfoMonitor i BIK.

Panie od początku obowiązywania nowych przepisów dotyczących upadłości dominują wśród ogłaszających bankructwo. W 2015 r. udział kobiet wynosił ponad 57 proc., by w zeszłym roku spaść o 1 pkt. proc.

Jeśli chodzi o liczbę umów kredytowych bankrutujących Polaków, to zdecydowanie najczęściej są to osoby, które mają od dwóch do czterech kredytów. W ub.r. w takiej sytuacji była ponad jedna trzecia. Więcej niż jedna czwarta nie miała żadnego kredytu w banku, jedna piąta miała jedno zobowiązanie, a blisko jedna piąta od pięciu do nawet kilkunastu.

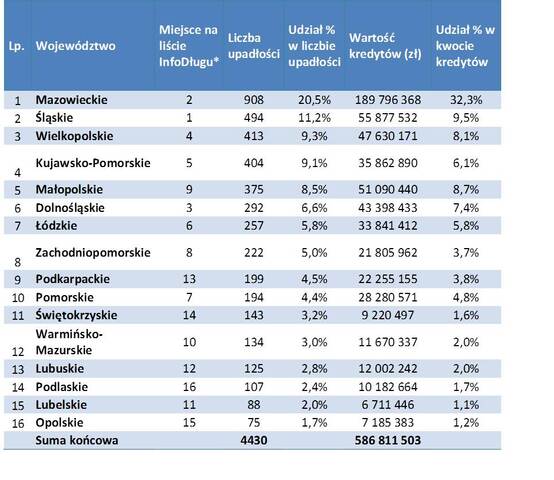

W ujęciu geograficznym niekwestionowanym liderem, kolejny rok jest województwo mazowieckie. Na Mazowsze przypada co trzecia złotówka z kwoty kredytów spłacanych przez ogłaszających upadłość, stąd też wywodzi się co piąta osoba, która zdecydowała się na bankructwo, choć udział dorosłych mieszkańców Mazowsza w populacji całej Polski wynosi niecałe 14 proc.

Na drugim miejscu znalazł się Śląsk, skąd pochodzi ponad 11 proc. osób spośród 4 430 bankrutujących w 2016 r. Dalej jest Wielkopolska oraz woj. kujawsko-pomorskie.

*zestawienie pokazujące liczbę dłużników kredytowych w BIK oraz pozakredytowych w BIG InfoMonitor

Wciąż niemal niezauważalna pozostaje instytucja upadłości konsumenckiej w województwach opolskim i lubelskim, gdzie w ciągu 2016 r. upadłość ogłosiło poniżej 100 osób.

Liczba osób ogłaszających upadłość w dużej mierze odzwierciedla rozkład terytorialny osób posiadających zaległości w obsłudze rat kredytów i bieżących rachunków. Prezentowane w Raporcie InfoDług dane pokazują, że najwięcej osób z problemami w obsłudze bieżących zobowiązań mieszka na Śląsku i Mazowszu i to w tych województwach miało miejsce najwięcej upadłości w minionym roku. W rankingu województw, pod względem liczby upadłości konsumenckich w 2016 r. stosunkowo nisko, bo na szóstej pozycji znalazł się Dolny Śląsk, który pod względem liczby nierzetelnych dłużników jest trzeci. Wysoko natomiast, bo na piątym miejscu widać Małopolskę, która w Raporcie InfoDług, w liczbie niesolidnych dłużników jest dopiero dziewiąta. Podobnie sytuacja przedstawia się z woj. podkarpackim i świętokrzyskim, którym liczba mieszkańców z kłopotami w obsłudze zobowiązań daje końcowe miejsca w InfoDługu, natomiast na liście największej liczby ogłoszonych upadłości konsumenckich zajmują one odpowiednio 9. i 11. miejsce.

109 osób ma kredyty za ponad 1 mln zł

11 najbardziej zadłużonych w bankach bankrutów z 2016 r. ma zobowiązania przekraczające 3 mln zł i nie w każdym przypadku, jak miało to miejsce u rekordzistów w 2015 r., na milionowe zaległości składa się kredyt mieszkaniowy. Rekordzista, 42-letni mężczyzna ma kredyty o wartości 10,19 mln zł, z czego dwa mieszkaniowe na sumę 2,35 mln zł, pozostałe zobowiązania na blisko 8 mln zł zostały zaciągnięte na konsumpcję. Druga osoba, w zestawieniu, 40 letnia kobieta ze Śląska z pięcioma kredytami, cztery zaciągnęła na nieruchomości a jeden na konsumpcję. Jej zaległość budują głównie kredyty mieszkaniowe o wartości 4,9 mln zł, bo jeden konsumpcyjny wart jest ok. 200 tys. zł. Na trzecim miejscu znalazło się małżeństwo z woj. łódzkiego, które wspólnie ogłosiło upadłość konsumencką. Kobieta ma 54 lata, a mężczyzna 58 lat. Winni są bankom 4,6 mln zł z tytułu dwóch kredytów: konsumpcyjnego oraz mieszkaniowego, dominuje konsumpcyjny na ponad 4,4 mln zł. Piąty jest 48 latek z Warszawy z jednym kredytem mieszkaniowym wartym nieco ponad 4 mln zł. Kolejna osoba to również mężczyzna ze stolicy, ma 38 lat, a pięć jego kredytów składa się na 4 mln zł, z czego 3,9 mln zł przypada na trzy mieszkaniowe. Z kolei m.in. trzy kredyty, wyłącznie konsumpcyjne, na kwotę 3,3 mln zł doprowadziły do upadłości małżeństwo 50-latków z Małopolski. Kredytów mieszkaniowych nie ma również, dziewiąty na liście osób ogłaszających upadłość w 2016 r., 60 latek z Mazowsza. Zbankrutował z jednym kredytem konsumpcyjnym na kwotę 3,2 mln zł. Zupełnie inaczej wygląda sytuacja kolejnej osoby - 44 latki z Mazowsza. Na sumę jej zobowiązań bankowych - 3,1 mln zł - składa się 7 kredytów, w tym trzy mieszkaniowe warte 3 mln zł. Kwotę nieznacznie przewyższającą 3 mln zł kredytów ma jeszcze jedenasty z rekordzistów - 47 latek z Mazowsza, jeden na nieruchomość na blisko 3 mln zł i drugi konsumpcyjny na prawie 100 tys. zł . Kolejne osoby z zestawienia mają zobowiązania nieprzekraczające 3 mln zł, co nie oznacza, że są niskie. Na liście bankrutujących w 2016 r. 109 osób ma zaległości w bankach wyższe niż 1 mln zł.

Osoba, która ogłosi upadłość konsumencką przez 10 lat nie będzie mogła powtórzyć tej procedury. Musi się również liczyć z tym, że informacje o upadłości znajdą się w BIK i będą podawane w raportach do momentu pojawienia się ponownej możliwości ogłoszenia upadłości.

*dane na podstawie publikacji orzeczeń sądowych w Monitorze Sądowym i Gospodarczym

**W danych tych zadłużenie w pełnej kwocie przypisywane jest do każdej osoby oddzielnie. Jeśli, więc upadłość ogłaszają dwaj współkredytobiorcy np. małżonkowie z kredytem mieszkaniowym, którym do wspólnej spłaty pozostało 300 tys. zł, to do każdej osoby oddzielnie przypisywana jest kwota 300 tys. zł.

BIG

BIG