Co dziesiąty producent opakowań nie płaci na czas, choć kondycja branży jest świetna

Zdecydowana większość - 81 proc. firm z branży opakowań prężnie się rozwija i jest w co najmniej dobrej kondycji finansowej. Na 10 485 firm w Polsce zajmujących się tą działalnością problemy finansowe związane z nieterminowym regulowaniem zobowiązań kredytowych i pozkredytowych ma 1 047. Ich łączne zadłużenie wynosi 117,7 mln zł - wynika z danych BIK i BIG InfoMonitor.

W analizie przeprowadzonej przez BIG InfoMonitor i BIK wzięliśmy pod uwagę: produkcję opakowań drewnianych, produkcję papieru falistego i tektury falistej oraz opakowań z papieru i tektury, produkcję opakowań z tworzyw sztucznych, produkcję pojemników metalowych i opakowań z metali. Łącznie 10 485 firm. Przeterminowane płatności wobec banków i kontrahentów na sumę 117,7 mln zł ma 1 047 z nich. Najliczniejszą grupę z zatorami finansowymi stanowią firmy produkujące opakowania drewniane (3 242) oraz z tworzyw sztucznych (2 534), ale najwyższa wartość zaległych zobowiązań przypada na firmy wytwarzające opakowania z papieru – 46,6 mln zł.

Przeciętna zaległość przekracza 112 tys. zł

Patrząc na wyniki finansowe firm opakowaniowych można śmiało stwierdzić, że na tle gospodarki wyróżniają się one pozytywnie. W ujęciu makro, rentowność firm z tej branży przekracza średnią. Co istotne bardzo dobra rentowność nie jest jedynie cechą wybranych firm, lecz zdecydowanej większości. - Jeśli chodzi o przeciętne zadłużenie firm posiadających problemy to również przekracza ono średnią dla firm, ale akurat wynika z wysokiej kapitałochłonności tego biznesu, ponieważ produkcja opiera się o kosztowne, wysoko zautomatyzowane urządzenia – wyjaśnia Sławomir Grzelczak, prezes BIG InfoMonitor. - Obserwowany stosunkowo wysoki przeciętny poziom zaległości podmiotu - 112,4 tys. zł - może także uzasadniać dynamicznie rosnący poziom realizowanych inwestycji. Wśród producentów opakowań panuje co do prognozowanej koniunktury, a to mobilizuje branżę do dalszej ekspansji rynkowej - dodaje Sławomir Grzelczak.

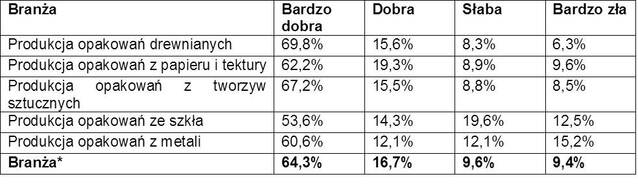

Dwie na trzy firmy w bardzo dobrej kondycji finansowej

Z przeprowadzonej przez wywiadownię gospodarczą Bisnode Polska oceny kondycji finansowej polskich firm z branży opakowań, wynika, że jedynie niewielka część z nich - poniżej 20 proc. - znajduje się w słabej i bardzo złej sytuacji finansowej*.

Źródło: Bisnode Polska

Niemal dwie trzecie (64 proc.) firm z branży opakowań charakteryzuje się bardzo dobrą kondycją finansową, a blisko 17 proc. dobrą. Szczególnie korzystnie wyróżniają się producenci opakowań drewnianych, najsłabiej na tle branży wypadają natomiast producenci opakowań szklanych. Spośród nich ponad 31 proc. jest w sytuacji słabej i bardzo złej.

Zyski rosną ponad 7 procent rocznie

Z kolei z analizy finansowej przygotowanej przez Bisnode Polska dla 1000 firm produkujących opakowania, wynika, że w 2015 r. sprzedaż analizowanych podmiotów przekroczyła wartość 43,3 mld zł i była o 6,9 proc. wyższa niż w 2014 r. Jednocześnie zysk badanego tysiąca firm, w których zatrudnionych jest 63 tys. osób, wzrósł rok do roku o 7,4 proc. - z 2,7 mld zł w 2014 r. do ponad 2,9 mld za 2015 r.

Zakładając, że średni roczny przychód firmy to 43 mln zł, a średni zysk - 2,9 mln zł, natomiast średni dług zgormadzony w bazach BIG InfoMonitor i BIK to 112,4 tys. zł, to zaległy dług stanowi 0,3 proc. przychodu i 3,9 proc. zysku.

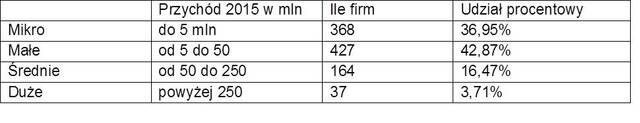

Cechą charakterystyczną branży jest nie tylko dobra kondycja finansowa firm, ale również niewielka konsolidacja w porównaniu z innymi sektorami. W branży działa prawie 43 proc. małych firm i blisko 37 proc. mikrofirm.

Źródło: Bisnode Polska

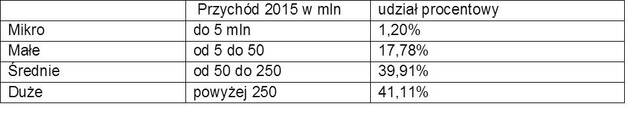

Jednocześnie to jednak mniej niż 4 proc. największych spółek odpowiada za blisko 42 proc. całkowitego przychodu 1000 analizowanych firm z branży.

Źródło: Bisnode Polska

W ostatnich latach branża w ujęciu globalnym rozwija się w tempie kilku procent rocznie. Wymiana międzynarodowa, rozwój produkcji pakowanych towarów, wzrost roli e-commerce kształtują optymistyczne prognozy długoterminowe dla opakowań. W Polsce trendy są podobne a nawet bardziej korzystne.

Eksport dodatkową szansą

Podstawowym źródłem potencjału dla branży jest popyt rynku krajowego. Wzrost zamożności społeczeństwa i konsumpcji dalej będzie przenosił się na wzrost zużycia opakowań. Drugą ogromną szansę dla polskich opakowań stanowią zamówienia krajowych firm produkujących na eksport. Eksport rośnie szybciej od całej gospodarki, więc i dla przemysłu opakowań tempo rozwoju powinno być zauważalnie szybsze od tempa wzrostu PKB. Trzecim czynnikiem wzmacniającym dynamikę rozwoju przemysłu opakowaniowego będzie eksport samych opakowań.

- Oferta polskich producentów jest już na wysokim europejskim poziomie, a krajowe firmy zdobyły wiarygodność w oczach zagranicznych kontrahentów. Średni udział eksportu bezpośredniego w sprzedaży producentów opakowań sięga około 40 proc. Dla wielu naszych klientów z tej branży eksport staje się podstawą strategii sprzedażowych – komentuje Roman Nagler, dyrektor kredytowy ds. sektorów w BZ WBK.

* Według wywiadowni gospodarczej Bisnode, na ocenę kondycji finansowej firm z branży opakowań bezpośredni wpływ miały takie wskaźniki jak płynność, wysokość zadłużenia i rentowność. Dodatkowo wzięta została pod uwagę zdolność finansowa podmiotu, poziom zarejestrowanych, przeterminowanych płatności, zarejestrowane wnioski z sądów gospodarczych o upadłość lub postępowanie naprawcze, ogłoszenie upadłości, rozpoczęcie procesu likwidacji oraz negatywne sygnały prasowe. Ocena kondycji finansowej branży odbywała się na podstawie danych finansowych nie starszych niż dwa lata. W przypadku spółek prawa handlowego za podstawę do oceny brano bilans i rachunek wyników. W przypadku podmiotów nieprowadzących pełnej księgowości oparto się na danych o przychodach, kosztach i wyniku finansowym podmiotu zadeklarowanych przez właścicieli firm.

BIG

BIG