Czy nadchodzą ciężkie czasy dla branży spożywczej?

Branżę spożywczą zdominowały duże podmioty i firmy zagraniczne. Do tego dochodzą spore zaległości i ryzyko upadłości. Łączna wartość zaległych zobowiązań firm z tego sektora, zarejestrowanych w bazach BIG InfoMonitor i BIK, wynosi 755,86 mln zł, z czego zdecydowana większość – 91,3 proc. - to zaległości z tytułu niespłacanych w terminie kredytów bankowych. 90 proc. zaległych zobowiązań z tej kwoty, koncentruje się na producentach artykułów spożywczych, których zgodnie z planem ministerstwa rolnictwa, nowa ustawa ma szczególnie chronić.

Już jutro wchodzi w życie ustawa o przeciwdziałaniu nieuczciwemu wykorzystaniu przewagi kontraktowej w obrocie produktami rolnymi i spożywczymi, której głównym założeniem ma być ochrona mniejszych producentów, a także zażegnanie sporów między dostawcami, a odbiorcami produktów spożywczych i rolnych. W ustawie wskazano, że organem właściwym w sprawach o stosowanie nieuczciwych praktyk jest prezes Urzędu Ochrony Konkurencji i Konsumentów (UOKiK). Swoje zastrzeżenia w tej sprawie może zgłosić każdy przedsiębiorca, który podejrzewa stosowanie takich praktyk. UOKiK będzie mógł nałożyć karę za nieuczciwe praktyki nabywców wobec dostawców, która może być nie większa niż 3 proc. obrotu firmy.

Według Polskiej Izby Handlu zmiany te nie przyniosą zamierzonych efektów, czyli nie będą chronić polskich producentów przed wykorzystywaniem przez międzynarodowe sieci sprzedaży, bo polski rynek producentów żywności już zdominowany jest przez zagraniczne koncerny. Może to w efekcie zdaniem PIH, doprowadzić do upadku wielu rodzimych firm.

Zobowiązania pozakredytowe i kredytowe

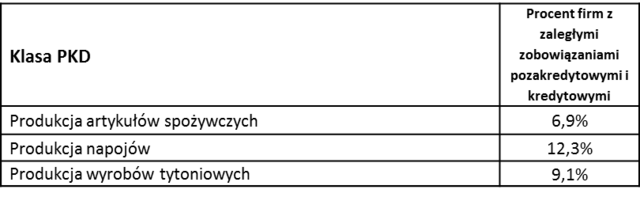

Warto przeanalizować obecną sytuację firm z branży spożywczej w aspekcie płatności przeterminowanych powyżej 60 dni na kwotę wyższą niż 500 złotych. Analiza ta obejmuje dane gromadzone przez BIG InfoMonitor, czyli pozakredytowe, gdzie wierzycielami są partnerzy biznesowi oraz BIK, czyli kredytowe, gdzie wierzycielami są banki.

- Z danych tych wynika, że wśród firm z branży spożywczej obejmującej trzy działy PKD: produkcję artykułów spożywczych, produkcję napojów oraz produkcję wyrobów tytoniowych, odsetek firm posiadających przeterminowane zobowiązania kredytowe i pozakredytowe wynosi 7,11 proc., przy średniej dla ogółu branż 4,1 proc. Przy czym w dziale artykuły spożywcze to – 6,9 proc., a w dziale napoje już 12,3 proc., w dziale tytoń – 9,1 proc. Ponadto sytuacja wśród poszczególnych branż (klas PKD) wchodzących w skład wyżej wymienionych trzech działów sektora spożywczego jest również bardzo zróżnicowana. Najwięcej firm z przeterminowanymi zobowiązaniami to producenci cydru i pozostałych win owocowych (30,4 proc.), najmniej takich firm można znaleźć np. wśród producentów lodów - 3,3 proc. – wylicza prof. Waldemar Rogowski, Główny Analityk Kredytowy Biura Informacji Kredytowej.

Źródło: BIG InfoMonitor i BIK

Co czwarta firma produkująca żywności jest w bardzo złej kondycji

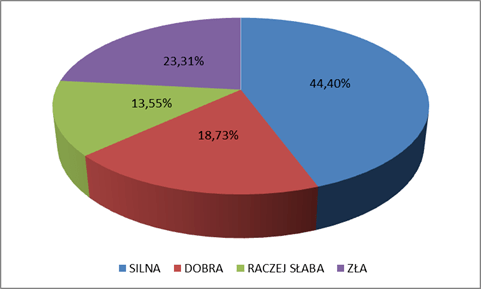

Nieco ponad 63 proc. firm na polskim rynku działających w sektorze produkcji artkułów spożywczych według oceny Bisnode Polska* jest w bardzo dobrej i dobrej kondycji finansowej, w tym 44,4 proc. w bardzo dobrej. Tym samym blisko 37 proc. jest w sytuacji słabej i bardzo złej. W tym niemal co czwarta w bardzo złej sytuacji.

Kondycja finansowa producentów art. spożywczych

Źródło: Bisnode Polska

Cechą charakterystyczną branży jest duża konsolidacja w poszczególnych podsektorach, co skutecznie marginalizuje rodzimych producentów. Taką sytuację obserwujemy niemal w każdym sektorze produkcji. Mięsa, ryb, przetwórców owoców i warzyw, cukru, czy choćby karmy dla zwierząt.

Duże ryzyko upadłości w branży

- Tylko w pierwszej połowie roku w sądach gospodarczych ogłoszono 12 upadłości producentów art. spożywczych, w całym 2016 roku blisko 40. Z pewnością będą kolejne. W tym kontekście niepokoi fakt ponad 23 proc. firm będących w bardzo słabej kondycji na rynku, tak wysoki odsetek może skutkować znacznie wyższą liczbą upadłości, nie tylko w tym roku lecz także w przyszłym i kolejnych latach – zaznacza Tomasz Starzyk z Bisnode Polska. - Analizy dokonano w oparciu o badanie na ponad 3,8 tys. firm z sektora produkcji artykułów spożywczych – dodaje.

Wysoki odsetek podmiotów zagranicznych i największych graczy na rynku

Sektor spożywczy, to jeden z najbardziej zróżnicowanych sektorów polskiej gospodarki. Skali tego zróżnicowania nie oddaje najbardziej ogólny podział na przetwórstwo surowców pochodzenia roślinnego i zwierzęcego, gdyż nie odzwierciedla różnorodności produktowej i wynikającej z niej specyfiki działalności. Wystarczy wiedza potoczna i zwykła intuicja, by zdać sobie sprawę z różnic warunków i czynników, jakim podlegają firmy zajmujące się przetwórstwem warzyw i owoców, napojów, piekarnie, branża tytoniowa, cukiernicza, producenci pasz, czy przemysł spirytusowy z jednej strony, a z drugiej przemysł mleczarski i mięsny, nie mówiąc o podziale podmiotów, specjalizujących się w różnych fazach procesów przetwarzania surowców.

Mimo tego zróżnicowania, branża spożywcza charakteryzuje się wieloma cechami wspólnymi, występującymi niezależnie od specyfiki produktowej. Należy do nich konieczność stosowania licznych wymogów sanitarnych, dotyczących jakości i bezpieczeństwa oraz szczegółowych norm i regulacji w tym zakresie, co wpływa na wysokość kosztów, poziom inwestycji, zyskowność działalności i rentowność zaangażowanych kapitałów oraz tworzy istotne bariery do rozpoczynania działalności.

To także wymusza stosowanie coraz bardziej nowoczesnych i kosztownych technologii oraz wpływa na innowacyjność. W efekcie działania tych czynników postępujący od lat, proces koncentracji doprowadził do sytuacji, w której w większości segmentów, kilka największych podmiotów odpowiada za 80-90 proc. produkcji. Dodatkowo, wskutek procesów transformacji i koncentracji, mamy bardzo wysoki, sięgający 50-60 proc. udział podmiotów zagranicznych w branży. Mniejsze firmy działają na skalę lokalną lub w licznych niszach, trudnych do zagospodarowania przez duże koncerny. Konsekwencją jest także duże zróżnicowanie marż, co do zasady najwyższe, sięgające powyżej 10 proc., osiągają podmioty największe, o dominującej pozycji konkurencyjnej, najniższym wskaźnikiem kosztów do przychodów, małe zaś w większości muszą zadowolić się niższą zyskownością oraz rentownością. Przemysł spożywczy charakteryzuje się także dużą wrażliwością zarówno na wahania koniunktury gospodarczej, w szczególności siły nabywczej i kondycji konsumentów, jak i wpływ specyficznych cykli, zależnych od warunków pogodowych, kształtujących podaż i ceny surowców.

Według danych GUS na koniec 2016 r. wartość produkcji firm zajmujących się wytwórstwem artykułów spożywczych, zatrudniających powyżej 9 pracowników przekraczała 230 mld zł, co stanowi nieco ponad 7 proc. wartości produkcji wszystkich firm i należy pod tym względem do sektorów o największym udziale, ustępując jedynie przetwórstwu przemysłowemu i handlowi oraz ma niemal 20 proc. udział w ramach przetwórstwa przemysłowego.

*Na ocenę kondycji finansowej firm związanych z produkcją żywności bezpośredni wpływ miały takie wskaźniki jak płynność, wysokość zadłużenia i rentowność. – Dodatkowo wzięta została pod uwagę zdolność finansowa podmiotu, poziom zarejestrowanych, przeterminowanych płatności, zarejestrowane wnioski z sądów gospodarczych o upadłość lub postępowanie naprawcze, ogłoszenie upadłości, rozpoczęcie procesu likwidacji oraz negatywne sygnały prasowe.

Ocena kondycji finansowej branży odbywała się na podstawie danych finansowych nie starszych niż dwa lata. W przypadku spółek prawa handlowego za podstawę do oceny brano bilans i rachunek wyników. W przypadku podmiotów nieprowadzących pełnej księgowości oparto się na danych o przychodach, kosztach i wyniku finansowym podmiotu zadeklarowanych przez właścicieli firm.

BIG

BIG