Polski eksport rośnie, ale najbardziej proeksportowe branże mają ponad 3,2 mld zł zaległych długów

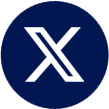

Branże motoryzacyjna i rolno-spożywcza oraz przemysł metalowy to od lat koła napędowe polskiego eksportu. Według Rejestru Długów BIG InfoMonitor, ponad 5 proc. firm z tych sektorów ma zaległości w regulowaniu swoich zobowiązań. Ich suma wynosi już 3,2 mld zł.

Według ostatniego raportu Światowej Organizacji Handlu (WTO) „Trade Profiles 2022” obejmującego dane za 2021 r. Polska zajmuje w rankingu eksporterów 22. miejsce na świecie i mocno goni czołówkę. Widać to także w najnowszych danych. – Polski eksport w pierwszej połowie 2023 r. wyniósł 176,4 mld euro i w porównaniu z ubiegłym rokiem zwiększył się o 4,9 proc. Zmniejszył się natomiast import – o 4,3 proc., do 169,8 mld euro. W konsekwencji nasze saldo wymiany handlowej po sześciu miesiącach roku było dodatnie i wyniosło 6,6 mld euro, podczas gdy rok wcześniej było na minusie 9,3 mld euro. Stało się tak –pomimo umocnienia złotego w relacji do USD i EURO w porównaniu z 2022 r., a to akurat eksportowi nie sprzyja. Eksportowane towary są bowiem wówczas mniej konkurencyjne cenowo. Tym bardziej cieszy nadwyżka netto - wyjaśnia główny analityk BIG InfoMonitor, dr hab. Waldemar Rogowski.

Kierunek Europa

Głównymi rynkami zbytu dla polskich wyrobów czy towarów są kraje Unii Europejskiej, gdzie trafia 75 proc. polskiego eksportu. Najwięcej sprzedajemy naszym zachodnim sąsiadom. – Trzeba pamiętać, że największą część naszego eksportu stanowi sprzedaż polskich towarów i wyrobów na rynki krajów rozwiniętych, która osiągnęła wartość 153,1 mld euro i rok do roku wzrosła o 3,4 proc. Eksport do krajów rozwijających się wyniósł jedynie 14,7 mld euro. Widać więc, że o perspektywach polskiego eksportu oprócz kursu walutowego decyduje również koniunktura gospodarcza u naszych partnerów handlowych. A ona ostatnio nie jest najlepsza szczególnie u naszego głównego partnera gospodarczego, czyli Niemiec. PMI dla przemysłu Niemiec we wrześniu wyniósł 39,8, co jest wynikiem nieco wyższym niż przed miesiącem, kiedy to wskaźnik wyniósł 39,1, ale nadal jest dużo poniżej 50 pkt.– dodaje Waldemar Rogowski.

Według danych GUS nie jest jednak tak źle. Sprzedaż do Niemiec stanowiła w pierwszej połowie 2023 r. aż 28 proc. globalnej wartości naszego eksportu. I, o ile faktycznie eksperci przewidują, że niemiecka gospodarka skurczy się w tym roku o 0,6 proc., to jak pokazuje doświadczenie, jest to dla polskich eksporterów raczej okazja do wykorzystania. Przewaga w postaci nadal niższych kosztów produkcji i pracy oraz korzystnego kursu walut prawdopodobnie pozytywnie wpłynie na dalszy wzrost sprzedaży do naszego zachodniego sąsiada. Statystyki pokazują, że dobrze radzimy sobie też w handlu z Czechami, gdzie sprzedaż od początku roku rośnie o ponad 30 proc. Wartość eksportu do Francji wyniosła niemal tyle samo co do sąsiada z południa. W sumie od stycznia do lipca 2023 roku jedynie do tych trzech krajów sprzedaliśmy towar za 373,1 mld zł.

Polska - motoryzacyjny gigant

Zapewne wielu z nas pamięta jeszcze ze szkoły, że „Polska jest spichlerzem Europy”. O ile faktycznie kilkadziesiąt lat temu produkty rolno-spożywcze stanowiły nasz główny towar eksportowy, to na przestrzeni ostatnich lat obserwowaliśmy znaczne zmiany w strukturze polskiej sprzedaży. Trendem widocznym już od wielu lat jest bowiem wzrost udziału towarów zaawansowanych technologicznie.

Gdy przyjrzeć się polskiemu eksportowi bliżej, okazuje się, że funkcjonuje u nas cała rzesza zakładów, które produkują wyłącznie na rynki zagraniczne. Świadczy o tym choćby fakt, że naszym hitem eksportowym są produkty dla branży motoryzacyjnej z bateriami do samochodów elektrycznych na czele.

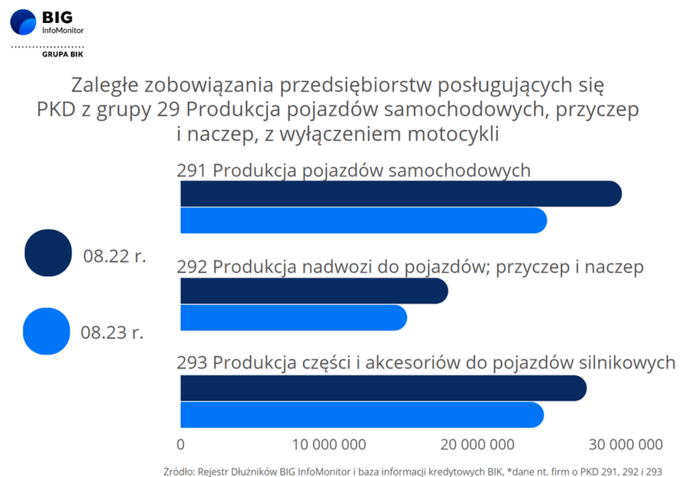

Co ważne, znaczenie tej gałęzi gospodarki stale rośnie i mimo globalnych zawirowań, kolejni inwestorzy decydują się budować swoje fabryki w Polsce. Po chwilowym kryzysie związanym z zerwaniem łańcuchów dostaw w czasie pandemii, sytuacja finansowa tej branży widocznie się poprawia. Według danych BIG InfoMonitor zaległe zadłużenie przedsiębiorstw posługujących się PKD z grupy 29 Produkcja pojazdów samochodowych, przyczep i naczep, z wyłączeniem motocykli spadło w stosunku do zeszłego roku o 14 proc. i na koniec sierpnia 2023 wynosiło 64,4 mln zł. Przeterminowane zadłużenie zmniejszyły zarówno zakłady produkujące komponenty dla branży automotive – o 10,5 proc., jak i fabryki samochodów dostawczych – o 72,1 proc. oraz autobusów – o 7,3 proc. (Szczególnym uznaniem w Europie cieszą się produkowane w Polsce autobusy marek Solaris i MAN.) Wzrosło natomiast zarejestrowane w BIG InfoMonitor zadłużenie producentów samochodów osobowych – o 18,9 proc.

Dobre, bo polskie

Według różnych raportów, eksport produktów rolno-spożywczych zajmuje drugie lub trzecie miejsce w rankingu polskich towarów wysyłanych za granicę. Bez wątpienia starania rolników i producentów żywności, którzy inwestują - z jednej strony w nowoczesne techniki produkcji, a z drugiej w promocję swoich wyrobów za granicą, przynoszą skutki. W pierwszym półroczu 2023 roku wartość eksportu produktów rolno-spożywczych wyniosła 25,6 mld euro, co oznacza 16 proc. wzrost w stosunku do ubiegłego roku. Do najczęściej eksportowanych polskich towarów należą wyroby tytoniowe, mięso oraz jego przetwory, ze szczególnym uwzględnieniem drobiu, ziarna zbóż oraz wyroby piekarnicze, mleko i produkty mleczne oraz karma dla zwierząt. Polska jest też jednym z największych eksporterów słodyczy czekoladowych. Zgodnie z danymi Eurostat nasz udział w europejskim rynku wynosi w tym przypadku 7,1 proc., a wyprzedzają nas tylko Niemcy i Holandia.

Co więcej, mimo znaczącego wzrostu przeterminowanego zadłużenia, z 1,97 mld zł przed rokiem do 2,1 mld zł na koniec sierpnia 2023, produkcja spożywcza wciąż jest w Polsce atrakcyjnym biznesem.

Stalowy eksport

W ostatnich latach na dynamikę polskiego eksportu mocno wpływają też metale i wyroby metalowe. Jest to bardzo zróżnicowana i duża branża, która rozrasta się z roku na rok. O ile w sierpniu 2022 r. zarejestrowanych było 104 340 przedsiębiorstw produkujących wyroby metalowe, to rok później liczba ta zbliżyła się już do 110 tys. Polska produkuje i eksportuje różne wyroby stalowe, w tym blachy, rury, pręty stalowe, konstrukcje stalowe i wiele innych. W ostatnich latach przemysł stalowy stracił swoją konkurencyjność w wyniku kryzysu związanego z opóźnieniami w produkcji i gwałtownym skokiem cen surowca wskutek wzrostu cen energii. W ostatnich kilku miesiącach zaobserwowano ustabilizowanie sytuacji na rynku, ale w rejestrze długów BIG InfoMonitor wyraźnie widać echo kryzysu. Przeterminowane zaległości branży wzrosły rok do roku o 26 proc. i przekroczyły już 1,04 mld zł.

Made in Poland

Gdy przyjrzeć się konkretnym produktom, które stanowią polskie hity eksportowe, na szczycie listy poza już wspomnianymi, zobaczymy m.in. meble. Mimo, że nadal jest to popularny polski towar eksportowy, w ostatnich latach branża meblarska notuje jednak spadki wolumenów sprzedaży. Co ma przełożenie na niewypłacalność producentów mebli. Widać to m.in. w rejestrze BIG InfoMonitor i bazie BIK, według których zaległe zobowiązania branży wzrosły w stosunku do ubiegłego roku o 4 proc. do 273 mln zł.

- Polski eksport wspiera nasilony od początku pandemii trend skracania łańcuchów dostaw oraz produkcji, magazynowania komponentów i produktów gotowych w bliskiej odległości – zauważa dr hab. Waldemar Rogowski. – Jeśli chodzi o niezwykle istotny dla eksporterów kurs złotego, to w reakcji na obniżenie przez RPP o 1 p.p. podstawowej stopy NBP, obserwowaliśmy osłabienie naszej waluty, które szybko zastąpiło umocnienie w odpowiedzi na wynik wyborów parlamentarnych. Obecnie mamy uspokojenie nastrojów z opcją powrotu do zmian zgodnych z tendencją panującą na rynkach bazowych, czyli umacniania się walut potęg ekonomicznych w relacji do walut krajów rozwijających się. Taki scenariusz bez wątpienia sprzyja eksporterom, którzy są gotowi na poprawę koniunktury. Wielu z nich z pewnością wykorzysta sytuację złotego i w kolejnych miesiącach będzie optymistycznie patrzeć na swoje możliwości eksportowe – wyjaśnia dr hab. Waldemar Rogowski.

BIG

BIG