Wykończona branża wykończeniowa

Podobno przeciętny Polak urlopu nie spędza na plaży, ale remontując mieszkanie, na co często zaciąga kredyt gotówkowy. W ostatnich latach jest to jednak raczej wspomnienie “starych, dobrych czasów”. Wysokie koszty sprawiły, że część z nas odsunęła remonty na później, albo ograniczyła ich zakres. Zapotrzebowanie na prace remontowe znacznie spadło. Wszystko to odbija się niekorzystnie zarówno na branży wykończeniowej, jak i producentach materiałów budowlanych, którzy notują kolejny kiepski miesiąc. Zarejestrowane w Rejestrze Dłużników BIG InfoMonitor i bazie BIK zaległe zadłużenie firm budowlanych wykończeniowych przekroczyło już 490 mln zł. Rosną też niespłacane długi wytwórców parkietów, kafli, farb czy tapet i sięgają ponad 200 mln zł.

Pomimo funkcjonującego w drugiej połowie zeszłego roku programu Bezpieczny Kredyt (BK) 2% oraz zapowiadanego na ten rok kolejnego programu mającego ułatwić zakup nieruchomości, szczególnie z rynku pierwotnego, branża budowlana boryka się z trudnościami. Liczba mieszkań oddanych do użytkowania od stycznia do kwietnia 2024 r. spadła o blisko 15 proc. rdr. Maleje też liczba budowanych domów jednorodzinnych. Tylko w 2023 r. 638 firm budowlanych ogłosiło niewypłacalność. Zła sytuacja branży bez wątpienia jest skutkiem ograniczenia inwestycji zarówno prywatnych jak i publicznych. Jeszcze w 2015 r. inwestycje w relacji do PKB były na poziomie ok. 20-21 proc., co jest na przeciętnym poziomie unijnym, po czym spadły one do 15 proc. W ostatnim okresie branża budowlana silnie tąpnęła. Miał miejsce spadek popytu na usługi budowlane, zarówno ze strony inwestorów publicznych jak i prywatnych, a to bezpośrednio wpływa na sytuację na rynku materiałów budowlanych.

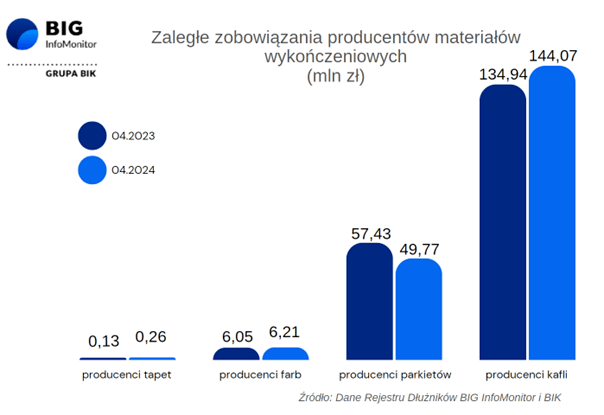

Specjaliści zwracają też szczególną uwagę na zapaść w budownictwie domów prywatnych. W 2023 r. powstało ich 30 proc. mniej niż rok wcześniej, a dane za pierwszy kwartał 2024 pokazują, że na szybką poprawę sytuacji nie ma co liczyć. Niższa liczba oddanych do użytku mieszkań i domów to mniejsze zapotrzebowanie na usługi budowlane i materiały wykończeniowe. Mniej kupują ich też przeciętni Kowalscy. Statystyczny Polak remontuje mieszkanie co 5-6 lat, jednak wysoka inflacja i ogólna słaba koniunktura w ostatnich latach sprawiła, że 2 na 5 osób odłożyło remont na później, a co 3. ograniczyła zakres prac. Po dużych wzrostach popytu i cen, które mogliśmy obserwować jeszcze 2 lata temu, niewiele więc już zostało. Teraz spada zarówno popyt, jak i ceny. Wzrosły natomiast nieopłacone w terminie zobowiązania pozakredytowe i kredytowe producentów większości materiałów wykończeniowych widoczne w Rejestrze Dłużników BIG InfoMonitor i bazie BIK.

- Ceny materiałów budowlanych nadal utrzymują trend spadkowy. W kwietniu według analizy Grupy PSB w ujęciu r/r ceny materiałów budowalnych spadły o 3 proc. Jednak porównując je do marca już widać niewielkie wzrosty na poziomie plus 0,7 proc. Podczas gdy w marcu w relacji do lutego był on jeszcze ujemny (-0,8 proc.). Nie oznacza to jeszcze definitywnego końca spadków stawek materiałów budowlanych, ale jest to pierwszy wiarygodny sygnał możliwego powrotu wzrostów cen już w perspektywie kilku miesięcy. Według analizy Grupy PSB w kwietniu 2024 spadek cen nastąpił w 18 grupach (najwyższe spadki w grupie płyty OSB i drewno -17 proc.), a wzrosty cen tylko w 2 grupach towarowych (2. cement i wapno oraz farby i lakiery). Główny powód spadku cen wynika z faktu, że od około dwóch lat polska branża budowlana mierzy się z wyraźnym spadkiem zamówień, a problemy z dostawami, wysoka inflacja w poprzednich latach zmusiła do gromadzenia zapasów, które obecnie są upłynniane — mówi dr hab. Waldemar Rogowski, główny analityk BIG InfoMonitor.

Remonty odłożone na lepsze czasy

W najtrudniejszej sytuacji znajdują się producenci kafli i płytek. Te zwykle stosujemy w łazienkach, a jest to jedno z najrzadziej odświeżanych pomieszczeń. W efekcie przeciętne niezapłacone zobowiązania jednego nierzetelnego dłużnika z tej kategorii wyniosły w kwietniu tego roku ponad 13 mln zł wobec 9,4 mln zł w kwietniu 2022. W sumie zaległe zadłużenie branży przekroczyło 144 mln zł i jest udziałem 4,3 proc. przedsiębiorców w tym sektorze usług. Blisko 50 mln zaległych zobowiązań mają też producenci drewnianych parkietów. Ich zadłużenie w ujęciu rocznym spada od 2022 r., jednak gdy spojrzeć na dane z ostatnich 6 miesięcy, widać tendencję wzrostową. Rośnie też udział nadmiernie zadłużonych firm do całości sektora. Na koniec kwietnia wynosił on 7,6 proc., a przeciętny niesolidny dłużnik zalegał na niespełna 691 tys. zł. Najmniejsze zadłużenie zarejestrowane w bazach BIG InfoMonitor i BIK odnotowano dla producentów farb i tapet. Nic dziwnego, bowiem odświeżenie ścian to niewielka inwestycja, na którą decydujemy się częściej. Jest to też dużo mniej wymagające niż wymiana podłogi czy remont łazienki. Nadmiernie zadłużonych jest 74, czyli ponad 8 proc. działających, zawieszonych i zamkniętych producentów farb, którzy zostali zgłoszeni jako niesolidni dłużnicy. Ich nieopłacone zobowiązania powoli, ale regularnie rosną i wynoszą w sumie 6,21 mln zł. To jednak nadal mniej niż średnie zaległości 1 tylko producenta kafli i płytek. Najmniejszym przeterminowanym zadłużeniem obciążeni są producenci wracających do mody tapet. Na niesolidnych dłużników w tej kategorii przypada 263 tys. zł zobowiązań.

Pół miliarda długu fachowców

Tapetowanie i malowanie to prace, które częściej wykonujemy sami niż z pomocą fachowców. Inaczej jest w przypadku wykończenia podłóg, stawiania ścianek działowych, montażu stolarki czy prac instalacyjnych. Do takich prac wynajmujemy specjalistów. Skoro więc w ostatnim czasie mniej pracy jest zarówno na rynku pierwotnym, jak i dla prywatnych zleceniodawców, kłopoty finansowe wykonawców robót wykończeniowych rosną. W rok przybyło ponad 72 mln nieopłaconych w terminie zobowiązań fachowców tej kategorii. Zaległe długi branży sięgają już 490 mln zł. Przy ponad 14 tys. firm widniejących w Rejestrze Dłużników BIG InfoMonitor i bazie BIK, na każdą z nich przypada 34,3 tys. zł zaległości.

Zarówno producenci materiałów budowlanych jak i ekipy wykończeniowe mierzą się nie tylko ze spadkiem popytu na swoje usługi, ale też wzrostem kosztów. Sektory te także oparte są w dużej mierze na pracownikach zarabiających pensję minimalną, więc mocno uderza w nie kolejna jej podwyżka. Z drugiej jednak strony nawet 2/3 Polaków regularnie planuje jakiś remont. Spadek cen materiałów może więc zachęcić do powrotu do planów remontowych, co bez wątpienia wpłynie na branżę korzystnie. Według przewidywań eksperta warto się jednak pospieszyć. - Uważam, że aktualne spadki cen nie zostaną z nami na długo. Ceny materiałów z dużym prawdopodobieństwem pójdą w górę wraz z rozwojem nowego sezonu budowlanego oraz rozpoczęcia inwestycji w ramach KPO. Jednak prawdziwym gamechangerem może być rozpoczęcie procesu powojennej odbudowy Ukrainy, co spowoduje ogromny wzrost popytu na materiały budowlane i robociznę powodując dynamiczny wzrost ich cen — analizuje dr hab. Waldemar Rogowski, główny analityk BIG InfoMonitor. Producenci i ekipy remontowe mogą się spodziewać, że zapowiadane ożywienie w inwestycjach zapoczątkuje łańcuch pozytywnych zmian w branży.

Źródła:

- Dane z Rejestru Dłużników BIG InfoMonitor i bazy BIK

- https://stat.gov.pl/obszary-tematyczne/przemysl-budownictwo-srodki-trwale/budownictwo/budownictwo-mieszkaniowe-w-okresie-styczen-kwiecien-2024-roku,5,151.html

- https://www.ramirent.pl/aktualnosci/wplyw-inflacji-na-nawyki-remontowo-budowlane-polakow-raport-2023

- https://biznes.olx.pl/storage/62/Jak_remontuj%C4%85_Polacy_Olx_Fixly.pdf

BIG

BIG