Branża meblarska pod presją. Rosnące długi, zwolnienia i galopujące koszty energii oraz surowca

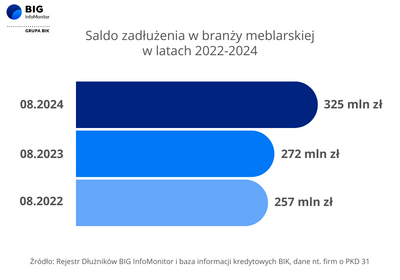

Spadek wyników finansowych, znacząca redukcja zatrudnienia oraz rosnące koszty energii i surowca, to tylko jedne z wielu wyzwań, z jakimi od kilku lat mierzy się branża meblarska w Polsce. W obliczu trudnych warunków gospodarczych sektor produkcji mebli boryka się z narastającym zadłużeniem, co negatywnie wpływa na stabilność finansową wielu firm. Z danych z Rejestru Dłużników BIG InfoMonitor oraz bazy BIK wynika, że zaległe zobowiązania w tej branży wyniosły na koniec sierpnia 325 mln zł. Średnie przeciętne zadłużenie na firmę wynosi 115 tys. zł. Sytuacja nie wygląda optymistycznie również w przypadku sprzedawców hurtowych mebli.

Według danych Głównego Urzędu Statystycznego wartość produkcji sprzedanej mebli w pierwszej połowie 2024 roku wyniosła 28,4 mld zł, co oznacza spadek o 5 proc. w porównaniu z analogicznym okresem w 2023 roku (29,9 mld zł)[1]. Natomiast z danych Departamentu Analiz Ekonomicznych PKO Banku Polskiego opublikowanych w raporcie „Branża meblarska. Pozycja międzynarodowa polskich producentów i prognozy rozwoju rynku do 2027” wynika, że w 2022 Polska była 3. największym eksporterem mebli na świecie z udziałem na poziomie 5,4 procent[2].

Lepszemu zrozumieniu sytuacji producentów mebli mogą posłużyć również dane firmy Dun& Bradstreet, które wykazują, że w poprzednim roku w branży zawieszono działalność blisko 1,9 tys. firm, co stanowi wzrost o 4,4 proc. r/r. Z kolei w pierwszej połowie 2024 roku zawieszono działalność kolejny 1 tys. firm. Jeśli tendencja się utrzyma, to na koniec grudnia można spodziewać się ponad 2 tys. zawieszonych działalności w sektorze meblarskim.

– Po okresie dużych wzrostów sprzedaży w czasie pandemii, branża mierzy się obecnie ze znaczącymi trudnościami. Przede wszystkim Polacy odbudowują oszczędności osłabione przez inflację, a z drugiej strony słaba kondycja gospodarki Niemiec, głównego rynku zbytu, dodatkowo obniża popyt. Wzrost kosztów produkcji, w tym drogie surowce drzewne oraz płyty MDF oraz wysokie ceny energii i paliw, pogłębiają problemy firm, dotykając nawet te, które dotychczas były solidnymi płatnikami. Ponadto dochodzi rosnąca obecność wyrobów z Chin na unijnym rynku. Czynnik ten we wcześniejszych latach w dużym stopniu neutralizowała zazwyczaj niska jakość chińskich produktów, ustępująca polskim meblom pozwalała konkurować z tańszymi chińskimi produktami. Jednak obecnie konsumenci na zachodzie Europy – podobnie jak w Polsce – ulegają coraz silniejszej pokusie obniżenia kosztów zakupu za cenę jakości, co wynika z gorszej koniunktury gospodarczej w części krajów UE w II kw. 2024, w tym w Niemczech (-0,1 proc. kdk) – podkreśla dr hab. Waldemar Rogowski, główny analityk BIG InfoMonitor.

Branża meblarska pod kreską

W ciągu ostatniego roku kwota zaległego zadłużenia producentów mebli wzrosła o ponad 52 mln zł do 325 mln zł, co stanowi przyrost o 19 proc. r/r. Dla przedsiębiorców z branży jest to niepokojący sygnał, wskazujący na coraz większe trudności w utrzymaniu płynności finansowej. Co więcej, największy wzrost przeterminowanego zadłużenia odnotowali producenci wyposażenia biur i sklepów. W tym przypadku w porównaniu do ubiegłego roku zadłużenie wzrosło o 40 proc., osiągając na koniec sierpnia 116,5 mln zł. Z kolei dwa lata temu dług wynosił 66,5 mln zł, co oznacza wyraźną tendencję wzrostową w ostatnich dwóch latach.

Sytuacja ta może być związana m.in. z rosnącymi kosztami energii, które znacząco wpływają na bieżącą działalność. Co istotne, wielu producentów mebli, którzy dotychczas notowali stabilne przychody, staje przed poważnymi wyzwaniami, jakimi są redukcja zatrudnienia oraz cięcie kosztów operacyjnych. Warto zaznaczyć, że tylko w okresie od kwietnia 2022 do grudnia 2023 w branży meblarskiej zniknęło aż 18 tys. etatów[1]. Jest to niemal tyle samo, ile wakatów na stanowiska nauczycielskie w polskich szkołach państwowych w sierpniu 2024 roku[2].

Hurtowi sprzedawcy na minusie

Kondycja finansowa nie wygląda optymistycznie również w przypadku sprzedawców mebli. Według danych zgromadzonych w Rejestrze Dłużników BIG i bazie BIK łączne nieuregulowane zaległości w obszarze sprzedaży hurtowej mebli, dywanów i sprzętu oświetleniowego wyniosły na koniec sierpnia 2024 roku 23,6 mln zł (+ 12 proc. r/r). Rok wcześniej było to o 2,5 mln zł mniej. Liczba niesolidnych płatników firm to 176 przedsiębiorstw, a średni dług na jedną wynosi 134 tys. zł.

Co ciekawe, w ostatnich latach wyraźnym trendem jest świadome gospodarowanie odpadami, który jest bardzo popularny również w przypadku zakupów mebli z drugiej ręki. Odrestaurowywanie używanych lub starych mebli wpisuje się z kolei w założenia gospodarki o obiegu zamkniętym, co jest istotne w kontekście zrównoważonego rozwoju i troski o środowisko naturalne. Dla branży meblarskiej może to być szansa na poprawę sytuacji sektora naprawy i konserwacji mebli oraz wyposażenia domowego, którego zadłużenie wzrosło o 182 proc. r/r. do 37,1 mln zł

– Sytuacja branży staje się coraz bardziej wymagająca, głównie z powodu spadku popytu zarówno na rynkach krajowych, jak i zagranicznych. Wiele firm zmaga się z rosnącymi kosztami magazynowania, co wpływa na marże i konkurencyjność cenową. Z kolei wyższe ceny mebli, odstraszają klientów, którzy nadal odbudowują swoje oszczędności po tym jak inflacja obniżyła ich realną wartość o kilkadziesiąt procent. Pozytywnym sygnałem jest natomiast popularność zakupu mebli z drugiej ręki. Trend ten może stanowić szansę dla sektora napraw i konserwacji, który zanotował ogromny wzrost zaległego zadłużenia. Kluczowym wyzwaniem na przyszłość będzie zatem przystosowanie się do zmieniających się preferencji konsumentów, efektywne wykorzystywanie szans oraz zarządzanie długiem – komentuje dr hab. Waldemar Rogowski.

[3] Raport „Polskie Meble Outlook 2024” przeprowadzony przez B+R Studio.

[4] https://www.pap.pl/aktualnosci/nie-ma-kto-uczyc-w-polskich-szkolach-czeka-ponad-20-tys-wakatow

[1]https://stat.gov.pl/obszary-tematyczne/inne-opracowania/informacje-o-sytuacji-spoleczno-gospodarczej/sytuacja-spoleczno-gospodarcza-kraju-w-pierwszym-polroczu-2024-roku,1,146.html

[2]https://centrumanaliz.pkobp.pl/rynki-zagraniczne/branza-meblarska-pozycja-miedzynarodowa-polskich-producentow-i-prognozy-rozwoju-rynku-do-2027

BIG

BIG