Majówka pod presją. Hotele walczą z kosztami, liczą zaległe długi oraz... gości

Firmy świadczące usługi noclegowe wchodzą w sezon majówkowy 2025 z wysoką niepewnością i rosnącym obciążeniem finansowym. Choć dane dotyczące aktywności turystycznej Polaków pozwalały dotąd patrzeć na przyszłość z umiarkowanym optymizmem, rzeczywistość finansowa branży rysuje się znacznie mniej korzystnie. Jak wynika z danych Rejestru Dłużników BIG InfoMonitor i bazy informacji kredytowej BIK, przeterminowane zadłużenie sektora zakwaterowania wzrosło w ujęciu rocznym o ponad 38 mln zł, osiągając na koniec lutego br. poziom niemal miliarda złotych. Kondycja finansowa hoteli najsłabiej wygląda w woj. łódzkim, mazowieckim i pomorskim. Wzrost jest odzwierciedleniem narastającej presji kosztowej, która stopniowo obniża zdolność przedsiębiorców do zachowania stabilności finansowej.

Miniony rok bez wątpienia upłynął pod znakiem dużego zainteresowania usługami turystycznymi. Jak wynika z danych CBOS, aż 60 proc. dorosłych Polaków wyjechało w 2024 r. na co najmniej dwudniowy wypoczynek poza miejsce zamieszkania. To jeden z trzech najwyższych wyników odnotowanych od początku prowadzenia badań, tj. od 2012 r. Choć Polacy coraz chętniej korzystają z ofert zagranicznych wyjazdów, to jednak najczęściej wybierali wypoczynek wyłącznie w kraju (31 proc.)[1]. Niestety, nie przekłada się to bezpośrednio na stabilizację sytuacji finansowej rodzimej branży. Zaległe zadłużenie przedsiębiorstw z sektora zakwaterowania (PKD 55) rośnie – według danych BIG InfoMonitor i BIK, na koniec lutego 2025 r. osiągnęło ono poziom blisko miliarda złotych, notując wzrost o 4 proc. r/r. Liczba firm z zaległościami finansowymi w całym sektorze wzrosła w tym czasie o 112 podmiotów i jest ich już łącznie 2 057. Udział firm-niesolidnych dłużników w sektorze zwiększył się jednak nieznacznie – z 3 do 3,1 proc. r/r, co sugeruje, że pogarszająca się sytuacja finansowa dotyczy przede wszystkim podmiotów już wcześniej zmagających się z problemami finansowymi. Najwyższy odsetek niesolidnych dłużników występuje wśród hoteli – 8 proc.

– Do głównych przyczyn tego zjawiska należy zaliczyć przede wszystkim rosnące koszty prowadzenia działalności hotelarskiej. Szczególnie dotkliwe dla branży są wzrosty cen energii, mediów i usług zewnętrznych, a także rosnące koszty pracy, związane m.in. z kolejnymi podwyżkami minimalnego wynagrodzenia. A to właśnie w hotelarstwie występuje wysoki udział osób, których wynagrodzenie jest na poziomie płacy minimalnej. Dodatkowym wyzwaniem pozostaje nadal presja inflacyjna, która ogranicza marże oraz zmusza przedsiębiorców do ostrożniejszego kalkulowania cen – zwłaszcza w segmencie usług skierowanych do klientów krajowych. W efekcie, mimo względnie stabilnego popytu, wiele firm z sektora nie może dziś spać spokojnie – komentuje Paweł Szarkowski, prezes BIG InfoMonitor. – W obliczu tych trudności możliwość oceny wiarygodności płatniczej potencjalnych kontrahentów nabiera kluczowego znaczenia. Posiadanie takiej wiedzy pozwala przedsiębiorcom unikać współpracy z firmami mającymi problemy z płynnością finansową, ograniczając tym samym ryzyko niewypłacalności. Zastosowanie narzędzi do bieżącego monitorowania sytuacji finansowej partnerów biznesowych umożliwia szybsze reagowanie na zmiany i podejmowanie bardziej przemyślanych decyzji, co przekłada się na większe bezpieczeństwo prowadzonej działalności – dodaje.

Kempingi w najlepszej kondycji finansowej

Choć przeterminowane zadłużenie całego sektora zakwaterowania wzrosło, analiza danych według podklas PKD pokazuje zróżnicowaną dynamikę zmian w poszczególnych segmentach. Największy udział w saldzie zobowiązań tradycyjnie przypada na hotele i podobne obiekty zakwaterowania (PKD 55.1), gdzie kwota zaległości wzrosła z 844 mln zł w lutym 2024 r. do blisko 870 mln zł rok później, co stanowi skok o 3,1 proc. Jeszcze szybciej, bo o 9,4 proc. r/r, wzrosło zadłużenie w kategorii obejmującej m.in. domy wczasowe czy apartamenty na wynajem krótkoterminowy (PKD 55.2) – tu zobowiązania wzrosły ze 107 mln zł do ponad 117 mln zł. Zdecydowany wzrost nieuregulowanych w terminie należności odnotowano również w segmencie niepowiązanym z turystyką, uwzględniającym m.in. akademiki, bursy szkolne czy hotele robotnicze (PKD 55.9) – z 8,6 mln zł do blisko 11 mln zł, co oznacza wzrost o niemal 27 proc. r/r. Utrzymująca się wysoka skala zaległości w tych obszarach jest efektem wysokich kosztów stałych. Jedynym segmentem, w którym odnotowano spadek, były pola kempingowe i namiotowe (PKD 55.3) – ich zadłużenie zmniejszyło się z 1 mln zł do 893 tys. zł, co może wskazywać na większą elastyczność kosztową tego typu działalności i niższe obciążenia operacyjne.

Wysoki popyt, większa ostrożność

Rok 2025 zapowiada się interesująco pod kątem krajowej turystyki, z utrzymującym się silnym zainteresowaniem Polaków wyjazdami wypoczynkowymi. Z danych CBOS wynika, że ogółem w Polsce zamierza wypoczywać 81 proc. respondentów planujących co najmniej dwudniowe wyjazdy (41 proc. wyłącznie w Polsce, a 40 proc. częściowo w kraju, częściowo za granicą)[2]. Takie dane wskazują na stabilny popyt na usługi turystyczne, który tradycyjnie ożywia się w okresie wiosennym, a szczególnie podczas majówki. Co więcej, jak wynika z badania przeprowadzonego na zlecenie BIG InfoMonitor, już niemal 28 proc. Polaków uwzględnia wakacyjne wydatki w swoich planach finansowych na 2025 rok, co sugeruje chęć utrzymania tradycji letnich wyjazdów, mimo trudniejszych warunków ekonomicznych[3].

– Jednocześnie warto zauważyć, że niemal co trzeci ankietowany (31 proc.) priorytetowo traktuje budowanie poduszki finansowej, co może świadczyć o rosnącej ostrożności oraz odpowiedzialności w zakresie ponoszonych wydatków, wynikającej z obaw przed dalszym pogorszeniem sytuacji finansowej. W kontekście branży zakwaterowania może to oznaczać większą presję na hotelarzy, którzy będą musieli dostosować swoje oferty do bardziej świadomych i wymagających konsumentów, jednocześnie próbując utrzymać rentowność i zyskowność w obliczu rosnących kosztów operacyjnych. Do tego dochodzi wyraźna polaryzacja dochodowa osób korzystających z usług hotelowych. Z jednej strony jest to segment premium zainteresowany hotelami o najwyższym standardzie, a z drugiej strony segment ekonomiczny, dla którego wartością decydującą o wyborze hotelu jest cena usługi. W związku z tym nie ma przestrzeni dla hoteli 3- czy 4-gwiazdkowych. Zbliżająca się majówka, choć tradycyjnie jest okazją do wzrostu liczby turystów, niekoniecznie przyniesie przełom w sytuacji finansowej branży – wskazuje dr hab. Waldemar Rogowski, główny analityk BIG InfoMonitor.

W obliczu rosnących kosztów operacyjnych oraz nasilającej się konkurencji, zwłaszcza ze strony zagranicznych podmiotów, wsparcie krajowych hoteli i małych, rodzinnych obiektów noclegowych nabiera szczególnego znaczenia. W nadchodzącym sezonie, także w czasie majówki, warto świadomie wybierać oferty lokalnych przedsiębiorców, którzy – mierząc się z niekorzystnymi warunkami rynkowymi – coraz bardziej potrzebują gestów solidarności.

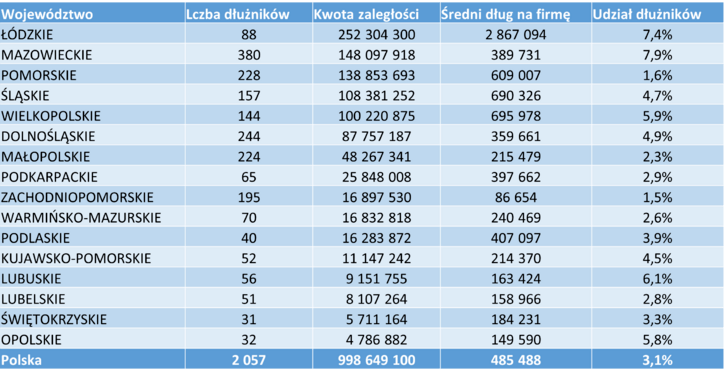

Hotelarze z woj. łódzkiego najbardziej zadłużeni

Największe zaległe zadłużenie, bo ponad 252 mln zł, należy do przedsiębiorców z województwa łódzkiego, mimo że liczba firm z problemami nie wygląda najgorzej. W efekcie ten sam region przoduje w wysokości zobowiązań w przeliczeniu na jednego niesolidnego dłużnika-firmę – blisko 2,9 mln zł. Gdy spojrzymy na liczbę obiektów z nieopłaconymi zaległościami, to zdecydowanym liderem jest Mazowsze, gdzie zadłużonych jest 380 firm oferujących zakwaterowanie i woj. pomorskie – 228 firm z problemami. Co ciekawe, udział przedsiębiorców z przeterminowanym zadłużeniem w regionach, które mocno kojarzą się z turystyką, jest stosunkowo niewielki: 1,6 proc. w Pomorskiem i 1,5 proc. w Zachodniopomorskiem, 2,3 proc. w województwie małopolskim i 2,9 proc. na Podkarpaciu. Najniższe zadłużenie odnotowano dla województw: opolskiego, świętokrzyskiego i lubelskiego, jest tu też najmniej zadłużonych hotelarzy.

Źródło: Rejestr Dłużników BIG InfoMonitor i baza BIK

[1] CBOS, “Wyjazdy turystyczne Polaków w 2024 roku i plany na rok 2025”, luty 2025 r.

[2] Tamże

[3] Badanie „Noworoczne plany finansowe Polaków” zrealizowane metodą CAWI przez Quality Watch na zlecenie BIG InfoMonitor, na próbie 1061 Polaków w wieku 18+, grudzień 2024 r.

BIG

BIG